資金のやりくりを行うために、キャッシングを利用する人もいるでしょう。

キャッシングは提供業者も増えているため、今ではスマホから利用することもできます。

直ぐに資金を得られることから、早急に資金が必要な人も利用を検討できますが、キャッシングは審査があるため、通過しなくては利用ができません。

そのため、借入の方法として確保しておきたいなら、審査内容について確認しておくことが大事です。

キャッシングの審査ポイントとおすすめの業者について紹介しましょう。

キャッシング利用する際に甘い業者はいる?

キャッシングを利用する際に、審査が甘い業者を探して借入を考えることもあるでしょう。

しかし、結論から言えば、キャッシングを行う際に審査が甘い業者は存在しません。

その理由は、キャッシングが業者にとっては利用者にお金を貸す行為であり、その結果、業者もリスクを負うことになるからです。

キャッシングを行った相手がお金を借りた後で返済できない、または返済する意思がない状態に陥れば、それは業者側の経営を脅かす事態につながります。

よって、キャッシング業者は相手の信用性や返済能力を審査し、それらをしっかりと確認しなければなりません。

さらに、キャッシング業者は審査の具体的な内容を公表していないため、公式サイトを参照しても確実に審査を通過する方法は記載されていません。

したがって、審査が甘いキャッシング業者は基本的に存在しないと言えるでしょう。

キャッシングを利用するときに見られる主なポイントとは?

キャッシングを利用して借入をする際には、審査を通過するためにどのようなポイントが見られるかを把握しておくことが必要です。

そのポイントを理解しておけば、キャッシングの審査を通過しやすくなる可能性があります。

以下に、主要な点を紹介します。

収入が安定しているか

キャッシングの審査で、業者は利用者の収入が安定しているのかを確認します。

収入の安定性は、主に毎月決まった金額の給料を受け取っているかという点に関わってきます。

業者側はキャッシング利用者の返済能力を重視しています。

もし利用者がお金を返済する能力がなければ、業者側のリスクが高まるため、一定の収入を有していることは必須です。

特に、キャッシングの場合は短期的ではなく、中長期的に返済することもあるため、毎月の返済額を支払える保証が必要といえます。

会社員など正規で雇用されている方はもちろん、派遣やアルバイトでも毎月安定した収入をもらえているようなら、返済能力が高いと判断されるため、審査を通過する大きなポイントとなります。

逆に、毎月収入が不安定で月々の収入にもばらつきがあるようなら、返済が滞るリスクがあるため、審査で不利になることがあります。

他社からの借入があるか?

キャッシングを利用するときは、他の会社の借入があるのかも審査されます。

他の会社でも借入がある場合、今回のキャッシングと合わせて、同時に返済するようになるため、借入額が増えることになります。

借入額が増えれば毎月の収入が安定していても、それぞれの返済が可能か厳しく見られるため、状況によっては不利になることもあるでしょう。

また、キャッシングをする際は法律で金額が決まっており、借入額は年収の3分の1以内にしなくてはいけません。

例えば、年収300万円の方がAとBの業者から50万円ずつキャッシングをしている場合、すでに3分の1に達しているため、キャッシングを利用することは不可能です。

また年収は同じ条件だとして、すでに別の業者から70万円を借入しているなら、次の業者は最大30万円までになります。

総量規制法によって条件が定められているため、自分の借入状況を確認して審査を受ける必要があるでしょう。

信用情報に問題はないか?

キャッシングの審査においては、信用情報も重要な判断材料となります。

キャッシングではしっかり返済をしてくれる人であるのか、信頼面が重要になるからです。

返済能力があっても信用情報に問題がある場合、業者は安心してキャッシングを行うことができず、その結果審査で落とされる可能性があります。

信用情報は主に、個人のキャッシング利用や、クレジットカードなどの取引情報が記録されているデータのことを指します。

過去にクレジットカードや家賃などの支払いを延滞、または滞納したことがある方は、返済能力が無い人と判断されるため、審査を通過することが難しくなります。

また、借入金を返すことができずに自己破産をしてしまった人や債務整理をしたことがある方は、金融情報でブラックリストに載せられているため、審査で落とされる可能性は高いでしょう。

過去のキャッシングを含めて、返済の点で延滞がない人や良好な返済を行っている人であれば、信用情報では傷がなくホワイトな人と判断されるため、審査の段階でプラスになるはずです。

信用情報の傷の有無はキャッシング審査で大事な点になるため、良好な状態を保つようにしましょう。

キャッシングで審査を受けるときのポイント

キャッシング業者を利用して審査を受ける場合は、ポイントを押さえておくことが大事です。

ある程度のコツを覚えておくと、キャッシングの審査に通過する可能性を上げられます。

中小の消費者金融は大手と審査基準が違う場合も

キャッシング業者の利用を考えるときは、中小の消費者金融を狙ってみるのも一つの方法です。

大手の消費者金融は制度や信頼性という面が強いですが、審査基準は高い傾向にあるため、何か不備があると落ちてしまうこともあります。

中小消費者金融も審査基準はしっかり制定していますが、審査基準は大手と異なるところもあります。

また、大手と違ってコンピューターによる申込みだけでなく、実際に対面することや、借入件数が規定以内であれば審査可能など、独自の審査方法を行っている業者もいます。

そのため、審査通過の可能性を高めて借入をしたいなら、中小の消費者金融を利用することも頭に入れておきましょう。

ただ、中小の消費者金融の場合は金利が高く設定されていることがあるので、返済負担が大きくなることもある点には注意してください。

キャッシングにも繁忙期と閉散期がある

キャッシングの審査をするときは、繁忙期と閉散期があることを覚えておくべきです。

繁忙期にキャッシングの申込みをするなら、多くの人を審査しなくてはいけないため、時間がかかることになります。

即日など早いスピードで借入できることがキャッシングの強みですが、繁忙期の間は利用者が多くて思うように審査が進みません。

結果的に落ちてしまうと再度別の方法を探さなくてはいけないため、余計な時間を浪費することになるでしょう。

繁忙期となるのは、決算後など借入をする企業や事業者が多くなる時期です。

そのため、キャッシングを計画的にスムーズに行うためには、閉散期で申込みが混み合わない時期を選択すべきです。

月末やボーナスの時期などは、多くの人がお金に余裕が持てる時期なので、混み合う可能性は低いといえます。

計画的に審査を申込むようにしましょう。

消費者金融と銀行では審査の方法が違う

消費者金融と銀行では審査の方法が違う、という点も覚えておくべきです。

銀行でキャッシングをする場合、審査は保証会社が担当するため、審査結果を銀行に通知し、その内容を基に融資の可否を判断します。

また、銀行と消費者金融ではキャッシングで適用される法律にも違いがあります。

銀行は銀行法という法律があり、総量規制が含まれていないため年収に関係なく融資を行うことが可能です。

消費者金融だと年収の制限があるため、多くの資金を調達したい場合、銀行カードローンに申込みする方が良い可能性も0ではありません。

ただ、銀行の審査基準は高く設定されているため、自分の収入や勤続年数なども厳しく見られるため甘いわけではありません。

また、審査も細かい部分まで見ることから時間がかかるため、即日での融資も行えません。

上記を踏まえて、どちらのキャッシングが良いのか判断するようにしましょう。

必ず希望した金額を借りられるわけではない

消費者金融のキャッシングでお金を借りる場合、自分の借入希望額を伝える必要があります。

ただ、必ず希望額が借りられるわけではないことを覚えておくべきです。

上記で紹介した総量規制法により年収の1/3という条件もありますが、審査によっては希望額より低い金額提示を受ける場合もあるからです。

審査の結果によっては、希望額以下の金額でしから借りられないかもしれないのです。

キャッシングの審査に通ったとしても、希望より少額しか借りられない可能性には注意しておきましょう。

キャッシング利用の際は悪徳業者に注意する

キャッシングを利用するときは、悪徳業者に注意する必要もあります。

悪徳業者は甘い審査基準となっており魅力的に思えますが、絶対に利用してはいけません。

悪徳業者の注意したいポイントについてまとめました。

総量規制以上に融資してくる

キャッシングの申込みをするとき、消費者金融は総量規制の範囲内で資金を融資してくれますが、悪徳業者の場合は、関係なくお金を貸してくる可能性があります。

資金を得られるため利用者側としては助かるかもしれませんが、後々大きな利息によって借入金が膨らんでしまい、返済できなくなる可能性が非常に高いです。

もし、返済できなければ大きなトラブルにつながることもあるため、利用するのは避けましょう。

もし、キャッシングで総量規制以上にお金を貸すことを勧められたなら、悪徳業者の可能性が高いため、審査が甘いとしても別の業者を利用するようにしてくださいね。

法外な利息を付けられる

キャッシングを利用すると利息が発生してきます。

返済するときは元々借りたお金にプラスして、利息の負担をしなくてはならないのです。

そのため、利息分を考慮して返済計画を立てる必要があります。

ただ、キャッシングの利息は法律で100万円以上は15%、100万円以下は18%までと定められています。

優良業者は上限値を守って利息を付けますが、悪徳業者の場合は上限を無視して法外な利息を付けてくることも。

法外な利息が発生することで、返済負担がかなり重くなってしまうのです。

借入の際に利息の提示を受けるはずですが、法律の範囲内に留まっているのか確認し、法外であれば避けるようにしてください。

キャッシングでおすすめの業者とは?

キャッシングを利用するときは優良業者に申し込みをして、審査を受けて資金を得るようにしましょう。

ただ、キャッシングの際にどの業者を利用すべきなのか迷ってしまうこともありますよね。

キャッシングするときは、以下の業者がおすすめですから、特徴を押さえながら紹介していきます。

アコム

| アコム概要 | |

| 商品名 | アコム |

| 利用限度額 | 1万円~800万円 |

| 金利 | 3%~18% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

| 必要書類 | 運転免許証or顔写真付き身分証明書or保険証など |

アコムは、三菱UFJフィナンシャル・グループが運営する消費者金融です。

アコムはインターネットでも電話でも24時間365日申し込みを受け付けており、来店しなくても審査を受けられます。

アコムの審査は最短回答で20分、3秒診断により借入可能の目安を確認できるため、素早くスピーディーに資金を調達できる可能性が高いです。

申込みがしやすく審査スピードも早いため、早急に資金が必要な人にオススメですよ。

\ 最短即日融資OK! /

アコムの公式サイトはこちら ≫

プロミス

| プロミス概要 | |

|---|---|

| 商品名 | プロミス |

| 利用限度額 | 500万円まで |

| 金利 | 4.5%~17.8% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 20.0% |

プロミスは、SMBCグループのSMBCコンシューマーファイナンスが提供している消費者金融です。

銀行が大手の親会社であり、申込みをするときはインターネットからできるため、来店も郵送物もなしで行えます。

プロミスは2020年から2023年まで4年連続でオリコン顧客満足度ランキングで第一位を獲得しています。

多くの人から支持を受けているため、安心して利用でき、LINEチャットサービスにより審査の状況を確認できるため、現場を把握することも可能です。

無利息期間サービスで初回のみ30日間は利息なしで借りられ、担保や保証人も必要ありません。

\ 初回利用時30日間無利息サービス! /

プロミスの公式サイトはこちら ≫

auじぶん銀行カードローン

| auじぶん銀行カードローン概要 | |

| 商品名 | auじぶん銀行カードローン |

| 利用限度額 | カードローンau限定割 誰でもコース:10万円以上800万円以内(10万円単位) カードローンau限定割 借り換えコース:100万円以上800万円以内(10万円単位) |

| 金利 | ■通常:1.48%~17.5% ■カードローンau限定割 誰でもコース:1.38%~17.4% ■カードローンau限定割 借り換えコース:0.98%~12.5% |

| 担保・保証人 | 不要 |

| 遅延損害金 | 年18% |

auじぶん銀行カードローンは、KDDIと三菱UFJ銀行が共同出資して設立したカードローンです。

auユーザーだと金利が優遇されるようになっており、利息の負担を軽減して返済することが可能です。

また、他社からの乗り換えにも対応してくれるため、借入金を一本化することも可能であり、担保や保証人なしでキャッシングを申込みすることもできます。

さらに、審査スピードも早く、主なコンビニATMでも利用手数料が無料なので、余計な費用の発生も抑えられますよ。

\ au ID有で年0.5%金利優遇! /

auじぶん銀行カードローンの公式サイトはこちら ≫

バンクイック

| 三菱UFJ銀行カードローン「バンクイック」概要 | |

| 商品名 | 三菱UFJ銀行カードローン「バンクイック」 |

| 利用限度額 | 500万円まで |

| 金利 | 年1.8%~14.6% |

| 担保・保証人 | 不要 |

| 遅延損害金 | – |

バンクイックは三菱UFJ銀行が経営しているカードローンです。

サービスやサポートが充実しており、ATM手数料も三菱UFJ銀行や提携しているコンビニATMの利用だと24時間無料になっているため、利用しやすいです。

キャッシングも平日の0時〜14時に振り込み依頼すれば当日中に融資を受けられるため、急ぎで借入をしたいときも利用できます。

いろいろな口座に対応していますが、三菱UFJ銀行の口座を持っておくとポイント還元などでお得なため、開設しておくことがおすすめです。

\ 審査は最短翌営業日! /バンクイックの公式サイトはこちら ≫

キャッシングの審査にできるだけ通過するためのポイントとは?

キャッシングを利用する際は審査を通過する必要があり、基準も甘いわけではありません。

そのため、審査を通過できるように、できるだけ対策をしておくことも大事です。

審査を通過するために行える対策について確認していきましょう。

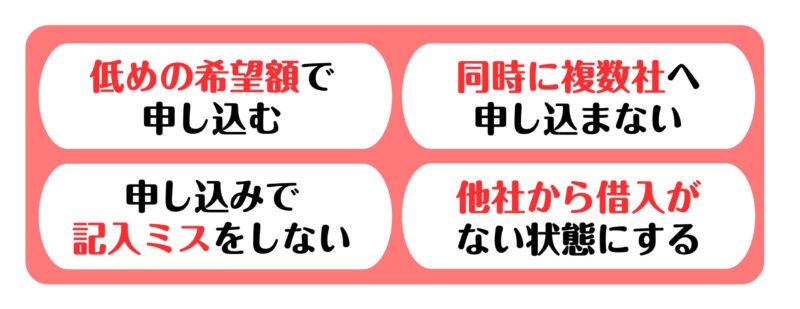

希望額を抑えて申込みを行う

キャッシングの申込みを行うときは、できるだけ希望額を抑えておくのがおすすめです。

希望額を増やすと、借りる側だけでなく、貸す側のリスクも大きくなります。

もし返済が滞ることになれば、業者側も大きな損失を生み出し、経営面で支障が出ることになるためです。

そのため、融資額が大きくなると審査は厳しくなり、利用できない可能性があるでしょう。

キャッシング利用するときは、総量規制一杯まで借りるのではなく、できれば本当に必要な金額のみにして少なくしておくのがおすすめです。

50万円以上借りる場合は、収入証明書が必要になります。

収入証明書という資料を提出するということは、それだけ慎重に審査されるともいえます。

必要最低限の金額を希望するようにしてくださいね。

複数の業社に申込みをしないようにする

キャッシングを利用するときは、複数の業社に申込みをしないように注意すべきです。

複数に同時申し込みをすると、総量規制の限度額に近付くため、審査も厳しくなります。

業者側は規制内に金額が収まっているのかをしっかり確認するため、普通なら通過するような場合も落ちてしまう可能性があるでしょう。

また、複数申込みをしていることで業者側からは「何度も審査に落ちている」と疑われることもあります。

審査に落ちてしまうと半年間は信用情報に記録が残るため、今後の申込みにも影響が出るでしょう。

一つの業者に絞ってキャッシングの申込みを行うことをおすすめします。

申し込みの際に記入ミスをしないようにする

キャッシングを利用するときに、記入ミスをしないように注意しましょう。

記入ミスをしてしまうと、業者側が信用情報を確認した際に、内容が一致しないことになります。

申し込み内容と信用情報に違いが生じれば、信用度は下がることとなり、審査に落ちてしまうことになるでしょう。

また、審査を通過しようとして、嘘の情報を入力することも避けましょう。

悪質と業者側が判断した場合はブラックリストに入れられて、今後融資をしなくなることもあります。

記入ミスも業者側が嘘の情報と判断する場合もあるため、必ず申し込み前に確認することが大切です。

特に、自分の名前や住所・電話番号・収入金額などが間違っていると嘘情報と認識されることもあるため、数回は見直して提出するのが良いでしょう。

他社から借入をしないようにする

キャッシングの申し込みをするときは、他社から借入をしていない状態がおすすめです。

他社から借入をしているなら、すでに借入金があることになるため、返済能力について厳しく審査されることになるでしょう。

また、総量規制法との兼ね合いもあるため、他社からどれくらい借入しているのか調べて、範囲内でお金を貸さなくてはいけないため、審査のハードルも上がります。

複数から借入している場合は厳しく見られるため、返済できるようなら先に完済して、借入先を0にしておくのがおすすめです。

完済しておけば借入金を返済する能力があると判断されるため、審査で良い印象を与えられる可能性があります。

審査を通過するために、できれば他社から借入をしていない状態で申し込みをするのがおすすめです。

キャッシングで甘い審査はない

キャッシングを利用するときは審査が必要ですが、基本的に甘い審査はありません。

もし、審査が甘いようなら悪徳業者の可能性もあるため、しっかりポイントを押さえておくことが大事です。

キャッシングの審査基準は公開されていませんが、注意点をクリアしておくことは重要です。

しっかり準備しておくようにしましょう。